Ante la grave crisis sanitaria, por la que estamos atravesando, originada por el COVID-19, el RD 8/2020, pone en marcha un ambicioso plan financiero para movilizar más de 200 mil millones de euros, además de los que puedan movilizarse otras instituciones financieras, como el CDTI, la banca privada y otros organismos. La movilización de liquidez va a ser muy importante, sin precedentes.

Esta movilización de recursos se pone en marcha ante la evidencia de que los efectos económicos del estado de alarma van a ser muy importantes. Algunos expertos ya vaticinan que la caída del PIB puede ser superior al 6%, pero si observamos los efectos en China, a pesar de que no es comparable, porque en China se han seguido criterios de confinamiento distintos, y teniendo en cuenta que la economía china es más dinámica que la europea, la caída del consumo, principal motor del PIB chino, ha sido superior al 20%.

La cuestión clave es cómo va a ser la recuperación. Algunos expertos opinan que va ser en forma de “V”, que es lo que debe opinar el Gobierno, a la vista de sus medida económicas, otros no obstante, opinan que la recuperación va ser en forma de “U” y, otros menos optimistas, que lo será en forma de “J” invertida, es decir, que tardaremos mucho en recuperar los niveles previos.

Los efectos económicos se materializan principalmente mediante una caída de los ingresos, que puede ser leve, importante o total. En los casos de cierre de establecimientos, la caída es total y justifica la suspensión de todos los contratos laborales para evitar incurrir en pérdidas demasiado abultadas. Pero existen otros costes, distintos a los laborales, que no se podrán cubrir y, compromisos difíciles de atender. En otros casos la caída de los ingresos puede ser importante, incluso total, pero si la compañía puede seguir produciendo y, por tanto, estocando, la pérdida de ingresos no necesariamente comporta incurrir en elevadas pérdidas, y además éstas podrán ser compensadas en el futuro.

Otro efecto realmente importante, es que no se rompa la cadena de pago, en cuyo caso, si podríamos entrar en una situación complicada. En todos los casos, las finanzas se van a resentir de forma muy severa, y van a precisar financiación.

La cuestión es, cuanta financiación voy a precisar. O, mejor dicho, ¿de qué importe es el crédito del que debería proveerme?

Como cuestión previa, hay que indicar que todo lo que aquí se expone, se fundamenta en el supuesto de financiación necesaria como consecuencia del efecto del COVID-19 y no en situaciones o desequilibrios anteriores a esta crisis. Si la compañía, antes de la crisis, ya se encontraba en insolvencia, precisaría otro tratamiento que el aquí descrito. Entonces, a continuación, vamos a intentar responder, de forma muy sencilla, a la pregunta de cuanta financiación voy a precisar. Vamos a exponer un método muy sencillo de calcularlo, pero que puede darnos una ligera idea de cuál es o va ser el desequilibrio patrimonial que deberemos de corregir.

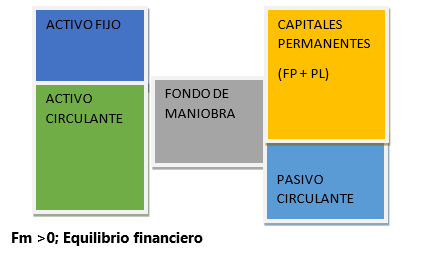

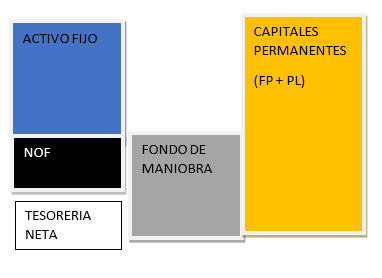

Como paso previo tenemos que definir algunos conceptos financieros. Partimos del concepto elemental de que el activo de la empresa está compuesto por activo fijo (activo no corriente) y activo circulante (activo corriente) y éste está financiado por los capitales permanentes (Fondos Propios y deudas a largo plazo) y el pasivo circulante (pasivo corriente).

La parte de los capitales permanentes que financia el activo circulante, se le denomina Fondo de Maniobra. (FM)

>0; Equilibrio financiero

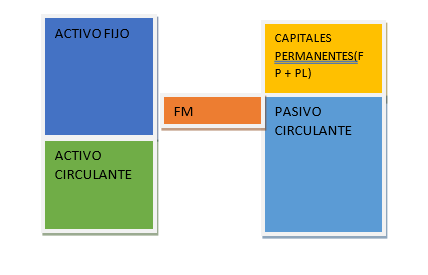

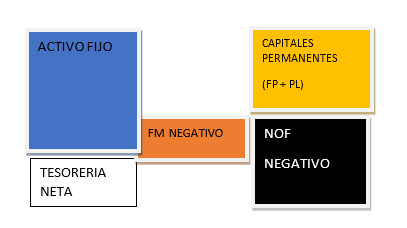

Decimos, a grandes rasgos, que cuando el fondo de maniobra es positivo la empresa goza de buena liquidez, o se encuentra en equilibrio financiero, y cuando el fondo de maniobra es negativo, la empresa tiene falta de liquidez o se encuentra en desequilibrio financiero.

FM<0; Desequilibrio financiero

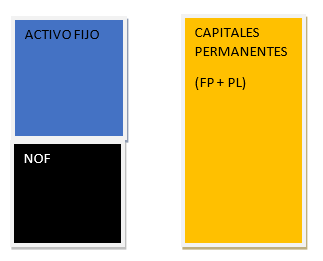

A continuación, añadiremos un concepto más, que son las necesidades operativas de fondos (NOF), que suele coincidir con la suma de las existencias y el saldo de clientes menos el saldo de los proveedores. Es decir:

NOF = Existencias + Clientes – Proveedores

Ahora que conocemos ya estos conceptos básicos, pasamos a exponer que en la práctica, se nos pueden plantear tres situaciones.

1ª Situación: NOF es igual al Fondo de Maniobra (FM)

Este es un caso de equilibrio perfecto (poco habitual), donde no se precisa financiación ni se tiene excedente de tesorería.

NOF = FM. Equilibrio perfecto

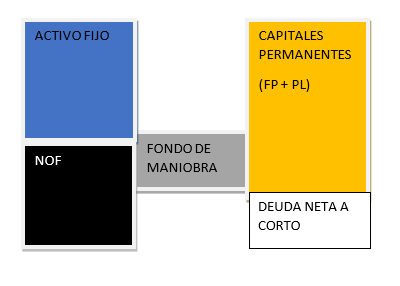

2ª Situación: NOF es mayor que el FM

Este es un caso de déficit de tesorería y, por tanto, de necesidades de financiación.

NOF > FM, Déficit de Tesorería

3ª Situación NOF es menor que el FM

Este tercer caso representa una empresa con exceso de tesorería.

Existe el caso particular en el que tanto el NOF como el FM son negativos, que se da normalmente cuando la financiación de los proveedores es muy elevada y los ciclos de maduración muy rápidos.

Nos vamos a centrar, entonces, en el caso 2ª que es el que nos interesa, pues representa una situación de déficit de tesorería y por tanto unas necesidades de financiación. Por ejemplo, imaginemos que la suma del saldo de existencias y de los clientes es de 10.000 y el saldo de proveedores es de 5.000, por lo que el Fondo de Maniobra, es de 3.000.

El fondo de maniobra se puede calcular de dos formas

FM= (Fondos Propios + Pasivo no corriente) – Actino Corriente

FM= Activo corriente – Pasivo corriente

Si efectuamos cálculos:

NOF = 10.000 – 5.000 = 5.000

FM = 3.000

Las necesidades operativas de financiación (NOF) son mayores que el Fondo de maniobra (FM), en 2.000 unidades. Por tanto, en este caso las necesidades de financiación son de 2.000 unidades. A estas 2.000 se deberían descontar la financiación que ya estamos empleando. Es decir, 2.000 – crédito actual utilizado.

Hasta aquí hemos visto de una forma muy sencilla, una forma de calcular nuestras necesidades de financiación. La cifra que indicamos nos lleva a una situación de equilibrio, es decir NOF = FM, que resulta la situación ideal en un entorno normalizado. No obstante, cuando finalice el periodo de alarma no estaremos en un momento normalizado. Esta situación tardará todavía. En este sentido, debemos hacer dos precisiones.

El cálculo de las necesidades de financiación, debe hacerse, tras incurrir en las pérdidas derivadas de esta crisis. Si el cálculo se realiza antes de incurrir en las pérdidas, deberá sumarse, a las necesidades de financiación antes calculadas, las pérdidas que prevemos tener durante esta crisis.

Y la segunda es que en una situación de incertidumbre, tal vez la situación ideal no sea la que hemos descrito de equilibrio total, sino disponer de un mínimo de exceso de tesorería para poder atender los imprevistos que muy probablemente ocurrirán.

Otra cuestión fundamental es que la posición de la empresa permita pensar que, en los próximos años, va a poder afrontar la devolución de los créditos. Si la empresa ya estaba en una situación de pérdidas, antes de la crisis, un crédito nos va a permitir subsistir durante un tiempo, pero el crédito no va a ayudarnos a afrontar los problemas subyacentes que tenía la empresa antes de la crisis.

También se debe tener en cuenta que, tras recibir la inyección del crédito (que debería ser a largo plazo), nuestro coeficiente de endeudamiento no sea demasiado elevado. Pero estas ya son otras cuestiones que no son el objetivo de este artículo que pretendía ser sencillo y práctico para dar una idea de cómo podemos calcular la necesidad de financiación de la empresa.

JDA, somos una firma de consultoría y nuestros consultores le pueden ayudar a calcular, con más detalle y precisión, cual es la cifra más acorde para solicitar, caso por caso, incluso acompañarle en la búsqueda de la financiación.

Nuestro último consejo es que no deje de hacer un buen presupuesto y compárelo, continuamente con la realidad. Ello le permitirá anticiparse, con tiempo, a las correcciones que debe practicar en su negocio.