La pensión de viudedad, perteneciente junto a la orfandad a las pensiones de “muerte y supervivencia” tiene una normativa algo compleja. Pero además, hay diversas situaciones específicas donde se puede generar el derecho a esta prestación (por ejemplo, la pensión de viudedad si hay divorcio o se constituyó una pareja de hecho), cada una con sus correspondientes requisitos.

En este artículo repasamos todos estos puntos, pero sobre todo te explicamos paso a paso cómo se hace, en la pensión de viudedad, el cálculo de la

y la aplicación posterior del porcentaje a cobrar

Por último, sabrás cómo solicitarla fácilmente por vía telemática, cuál es la

en 2020 y si la pensión de viudedad y la paga no contributiva, entre otras, son compatibles.

A grandes rasgos, este tipo de pensión se enfoca a la parte del matrimonio que vive tras la muerte de la otra parte. Pero hay particularidades. Por ejemplo, para poder cobrar una pensión de este tipo, si el fallecimiento del cónyuge se ha debido a una enfermedad común no habrá que demostrar que esa persona cotizó si en el momento de la defunción estaba de alta en la Seguridad Social o en situación asimilada alta. Aunque si estando de alta o asimilada no tenía obligación de cotizar, habrá que acreditar que estuvo cotizando 500 días ininterrumpidamente dentro de los 5 años inmediatamente anteriores a su muerte (o a la fecha en que cesó su obligación de cotizar). Paralelamente, tampoco se exige cotización si el deceso lo causó un accidente -de trabajo o no- o una enfermedad profesional.

En contrapartida, quienes en el momento de su fallecimiento no se encontrasen de alta o en situación asimilada al alta, para que su pareja perciba la viudedad será necesario probar que hubo un mínimo de cotización de 15 años. Y si el marido o la mujer murieron por una enfermedad común que ya sufría esa persona antes de casarse, para que el cónyuge tenga derecho a esta prestación tiene que haber hijos comunes. O bien que el matrimonio se hubiera celebrado al menos un año antes de la defunción

Por lo general, y con algunas salvedades concretas, los divorciados o separados, si no se han vuelto a casar o a constituir una pareja de hecho, podrán ser beneficiarios de la pensión de viudedad si estaban cobrando una pensión compensatoria del fallecido. No obstante, no será preciso que haya existido esa pensión en caso de mujeres que hubieran sido víctimas de la violencia de género cuando se separaron o divorciaron

Asimismo, tampoco el hecho de haber la pensión compensatoria será requisito si el matrimonio se rompió antes del 1 de enero de 2008, entre otras circunstancias específicas:

Sin embargo, aquí encontramos una importante excepción. Porque no serán obligatorias las condiciones que acabamos de enumerar si: el sobreviviente ya ha cumplidos los 65 años, no es tributario de otra pensión pública y las nupcias duraron un mínimo de 15 años.

¡Atención! Si quien había estado pagando la pensión compensatoria era el cónyuge sobreviviente, este no podrá disfrutar de la pensión de viudedad en ningún caso.

Para que el viudo o viuda de una pareja de hecho pueda acceder a la pensión de viudedad tiene que aportar un certificado de empadronamiento que demuestre que hubo una convivencia estable de una duración ininterrumpida no inferior a 5 años. A ello se suma que el superviviente debe ser económicamente dependiente de su pareja.

Por otra parte, si no hubo divorcio ni separación sino que el matrimonio hubiera sido declarado nulo -con indemnización- también se podrá recibir la pensión de viudedad cuando el titular no tenga un nuevo cónyuge o pareja de hecho.

La base reguladora -a la que aplicar el porcentaje que corresponda, aspecto que veremos más adelante- es diferente según se dé cada una de las siguientes circunstancias:

En estos casos, para hallar la base reguladora hay que dividir entre 28 la suma de las bases de cotización del difunto de un período ininterrumpido de 24 meses. Dichas bases pueden ser elegidas entre los 15 años inmediatamente anteriores al mes previo al del hecho causante. Y si no hubo cotización en ese periodo, entra en juego la llamada “teoría del paréntesis”, según la cual se seleccionarán esas 24 bases de cotización (actualizadas) dentro los dos años anteriores al día en que cesó la obligación de cotizar.

En esta otra opción, si se estaba de alta o en asimilada al alta, el cálculo se realiza igual que si fuera una enfermedad común. Pero si el fallecido no hubiera acumulado 24 meses cotizados seguidos en los últimos 15 años, se puede optar también por esta fórmula alternativa: hacer la división entre 28 que estamos comentando pero computando todas las bases según la última jornada laboral que tuvo.

Esta otra posibilidad conlleva una operación matemática diferente, y no precisamente sencilla. Vamos a intentar dar luz en ello. En primer término, hay que sumar:

Una vez realizada esta suma, la cifra resultante se debe dividir entre 12.

Quienes estuvieran adscritos al Sistema Especial para Empleados de Hogar cuando se produjo su defunción, la base reguladora de la pensión de viudedad de la pareja será la base de cotización del trabajador del hogar en la fecha del hecho causante.

Cotizando en varios regímenes al mismo tiempo podrán sumarse ambas cotizaciones, aunque únicamente para determinar la base reguladora y solo si desde uno de los dos regímenes no se pudiera acceder a la pensión. De igual manera, el resultado de esta suma no puede ser más elevado que el límite máximo de cotización vigente.

A continuación, contemplamos otros tipos de cálculo relacionados con la pensión de viudedad y jubilación.

Aquí la base reguladora de la que partir para obtener la pensión de viudedad es la misma que sirvió para determinar la pensión de

o

del difunto. Teniendo en cuenta que no computa el complemento de Gran Invalidez.

Si la muerte se produce cuando la persona estaba en situación de

, la base reguladora puede calcularse tanto por lo que cotizó el fallecido cuando estaba en activo como por la base reguladora que se utilizó para determinar su pensión de jubilación.

Si la jubilación parcial estuvo acompañada de un contrato a un trabajador relevista, para la base reguladora de la pensión de viudedad del cónyuge sobreviviente se calcula aumentando hasta el 100% las bases cotizadas a tiempo parcial

En caso de que no se formalizara ese tipo de contrato, la viuda o viudo puede escoger entre lo que cotizó el jubilado parcial por su trabajo a jornada reducida y lo que se calculó al concederse la

.

La cuantía de la pensión por viudedad se obtiene aplicando un porcentaje a la base reguladora ya calculada. La normativa general dicta que ha de ser un 52%. Pero este número aumenta a un 60% si la persona beneficiaria tiene 65 años o más, no está cobrando otra pensión pública (española o extranjera), no percibe ingresos por trabajo ni dispone de rentas de capital -mobiliario o inmobiliario-, de actividades económicas o ganancias patrimoniales superiores a 7.569 € al año.

Esto sucede cuando existen cargas familiares y la pensión de viudedad constituye la principal (o incluso) la única fuente de ingresos de quien ha perdido a su pareja. Concretando ambos factores, se considerará que hay cargas familiares al convivir con hijos menores de 26 años, mayores de edad incapacitados o menores acogidos. Pero, además, en este punto se tiene que certificar que los rendimientos de toda la unidad familiar, divididos entre su número de miembros, no rebasa el 75% del Salario Mínimo Interprofesional. Y, en segundo lugar, se entenderá que la viuda o viudo solo cuenta prácticamente con la pensión de viudedad para vivir cuando el importe anual de esta es superior al 50% del total de sus ingresos.

Pero hay un tercer condicionante -en línea con el segundo-: que los ingresos que percibe el beneficiario o beneficiaria de la viudedad no sean mayores que el resultado de sumar el complemento a mínimos de las pensiones contributivas y la pensión mínima de viudedad con cargas familiares. Esto se traduce, en 2020, en un máximo de 18.707,80 €/año (7.638,00 + 11.069,80). Aunque superar este tope no significa no poder cobrar la pensión, sino que la cuantía de esta se ajustará con el fin de no sobrepasar dicho límite

Es muy importante, para que se conceda la solicitud, que la situación del futuro titular encaje simultáneamente con estos tres requisitos.

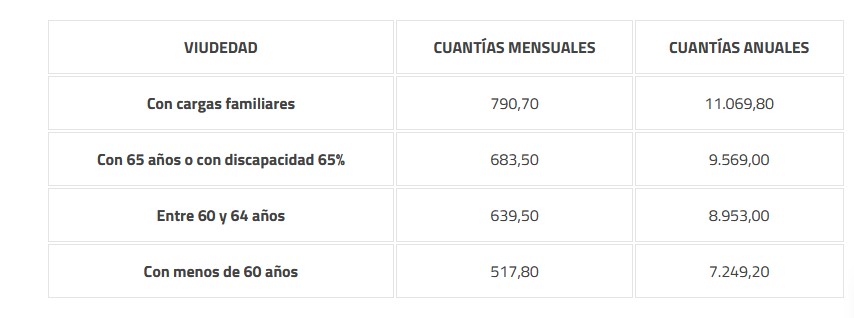

Como vemos en esta tabla, como mínimo se pueden percibir 517,80 € al mes en 2020 por viudedad, siempre que se cumplan los requisitos de los que hemos hablado a lo largo de este artículo. Asimismo, se abona en 14 pagas, salvo cuando se trata de accidente de trabajo y enfermedad profesional, donde las pagas extraordinarias se encuentran prorrateadas en las doce mensualidades ordinarias

Para solicitarla, puedes hacer clic

.

Esta clase de ingreso es compatible con cualquier renta de trabajo (teniendo presente los límites estipulados) y con las pensiones de jubilación o incapacidad permanente. Y también se puede cobrar a la vez que el desempleo, la incapacidad temporal o el SOVI. No obstante, en este último supuesto, su suma de viudedad y SOVI no puede dar un importe mayor al doble de la pensión mínima de viudedad ‘para personas con 65 años o más’ que se establece cada año. De pasar esto, se procederá a minorar la cuantía del SOVI para no exceder de este techo.

La incompatibilidad llega en otras coincidencias. Por ejemplo, las pensiones de orfandad y viudedad no son compatibles. Y tampoco lo son dos pensiones de viudedad, procedentes de dos regímenes diferentes de la Seguridad Social, salvo si las cotizaciones acreditadas en cada uno de ellos se superponen al menos durante 15 años, algo poco probable.

En cuanto a la pensión de viudedad y la paga no contributiva, ambas son incompatibles en la práctica, pese a que la ley no ha pormenorizado sobre este asunto. Esta incompatibilidad se debe a que para conseguir una pensión no contributiva -de invalidez o jubilación- hay un límite de ingresos muy bajo, por lo que si se cobrara a la vez una pensión de viudedad muy posiblemente se traspasaría esa línea. Según este fundamento, si se es titular de una pensión no contributiva y se pierde al compañero o compañera de vida, no se suele poder cobrar la viudedad. Y en el caso inverso es aún más complicado si cabe, porque la normativa de la pensión de viudedad solo contempla como posibles beneficiarios -si hablamos de invalidez y jubilación- a los que tienen asignado ese tipo de pensión en su modalidad contributiva

Calcular la base reguladora en la pensión de viudedad puede ser una tarea ardua, sobre todo si estamos ante un fallecimiento debido a un accidente laboral o a una enfermedad profesional. Pero, al fin y al cabo, para muchas personas mayores es una prestación esencial, teniendo en cuenta que, como mínimo, se cobrarán más de 500 € (siendo en otras situaciones casi 800). Y, como hemos indicado, efectuar la solicitud es sencillo. A través de Internet, y haciendo clic en el enlace que te hemos facilitado líneas arriba, tan solo tendrás que pulsar en Fallecimiento de tu pareja, progenitor o familiar, dentro del apartado “Familia”.

Acerca de Jorge Campmany

¡Hola! Soy Jorge, abogado especialista en Derecho Laboral desde 2007 y socio director de Campmany Abogados, un proyecto que nació en 2009 fruto de mi interés en ayudar a enfermos o lesionados. Estoy licenciado en Derecho por la Universidad Pompeu Fabra de Barcelona.

famil